2021年10月1日よりインボイス発行のための事前登録申請がスタート

本記事は、執筆時の情報を元に掲載しております。最新情報とは一部異なる可能性もございますので、ご注意ください。

2023年10月から適格請求書等保存方式(インボイス制度)が導入されます。

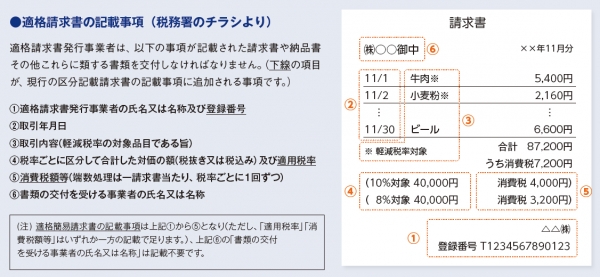

インボイス制度においては、現行の区分記載請求書等の保存に代わって、適格請求書(インボイス)等の保存が仕入税額控除を行うための要件となります。

適格請求書等の保存義務が生じる

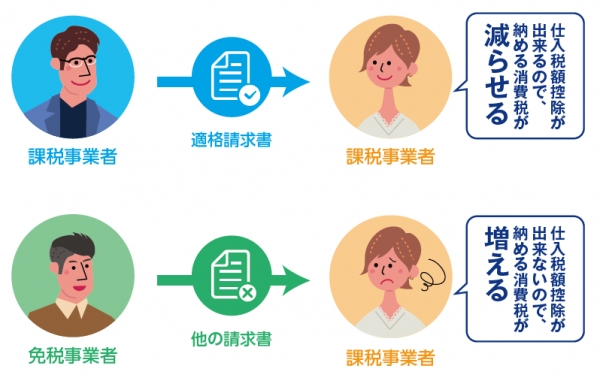

課税事業者は、購入者から受け取った消費税から、仕入れ先に支払った消費税を差し引いて(控除して)消費税を納めます。

消費税増税時の軽減税率導入前は、税率が一律だったため税額計算は単純で、課税事業者は仕入税額控除の要件として帳簿と請求書の保存のみが義務付けられていました。しかし、軽減税率導入以降は、適用税率や税額を記した区分記載請求書等の保存が必要となりました。

●仕入税額控除の要件

~ 2019年9月 【請求書等保存方式】

仕入れの事実を記載した帳簿、および請求書等の客観的な証拠書類の保存

2019年10月~ 2023年9月 【区分記載請求書等保存方式】

一定の記載事項が追加された仕入れの事実を記載した帳簿の保存、および請求書等(区分記載請求書等)の客観的な証拠書類の保存

2023年10月~ 【適格請求書等保存方式(インボイス制度)】

一定の記載事項が追加された仕入れの事実を記載した帳簿の保存、および適格請求書(インボイス)の保存

インボイス制度が始まると、適格請求書発行事業者以外の者から行った課税仕入れは原則として仕入税額控除ができなくなります。

適格請求書は、「適格請求書発行事業者」しか交付することができません。

適格請求書発行事業者となるためには、所轄税務署へ登録申請を行い、登録を受ける必要があります。

この登録を受けることができるのは、課税事業者に限られます。

インボイス制度の何が問題なの?

インボイス制度の問題点は、適格請求書発行事業者にならなければ取引相手が仕入税額控除をできないことです。

免税事業者は適格請求書等を出すことができません。したがって免税事業者の売上先が課税事業者であった場合、その課税事業者は免税事業者との取引分の仕入税額控除ができません。

課税事業者にとっても免税事業者との取引で、仕入税額控除ができないことは経営上の大きな負担となります。

その結果、免税事業者は売上先の課税事業者から「課税事業者になるか」「取引を終了するか」「控除できない消費税相当額の値引きの強要」を求められる懸念があります。

除外される取引例

除外される取引例は、

「3万円未満の公共交通機関(船舶、バス又は鉄道)による旅客の運送」

「3万円未満の自動販売機により行われる商品の販売等」

「郵便切手類を対価とする郵便・貨物サービス(郵便ポストに差し出されたものに限る)」

です。

また、小売業、飲食店業、タクシー業等の不特定多数の者に対して行う事業では、適格請求書の記載事項を簡易なものとした適格簡易請求書を交付することができます。

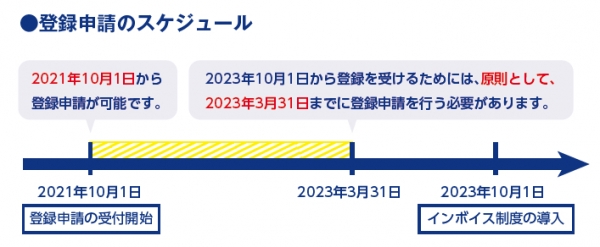

登録申請は早めに

インボイス制度開始時点で適格請求書発行事業者となるためには、令和3年10月1日から令和5年3月31日までの間に、登録申請書を所轄税務署に提出しなければなりません。

適格請求書発行事業者は、基準期間の課税売上高が1,000万円以下となっても免税事業者とはなりませんので注意しなければなりません。

ただし、免税事業者が発行する請求書であっても、2023年10月から3年間は80%、2026年10月から3年間は50%の仕入税額控除ができる経過措置が設けられています。

法人成りによる免税期間について

法人を設立すると2年間消費税が免除になるといわれていますが、インボイス制度導入後は免税事業者との取引分の仕入税額控除が出来ない為、取引先との関係上法人化しても2年間の免税事業者ではいられないケースもあります。

したがって、消費税免除期間を考慮して法人成りをするなら、インボイス制度がスタートする前に法人成りを済ませましょう。

※個人事業主が法人化する際のメリットやデメリット、法人の規模等で免税事業者になれないケースや最初から課税事業者を選んだ方がメリットのあるケースなど、実際に検討される場合はティグレにご相談ください。

◆◆◆

ティグレでは各種のアドバイスを行っています。

お問合せフォーム、またはお電話にてお気軽にお問合せください。

⇒お電話の場合は

フリーダイヤル: 0120-54-1090

◆◆◆